「ニーサ」の語呂合わせ(2・13)から制定されました。 投資に関する知識を深める日とされています。2024年からスタートした「新NISA」は、個人の資産形成を後押しするために、投資で得た利益がずっと非課税になる非常に強力な制度です。オジーと一緒に勉強していきましょう。

NISAとは?

通常、株や投資信託で利益(値上がり益や配当金)が出ると、その約20%が税金として差し引かれます。

例:10万円の利益が出た場合

- 通常の口座: 約2万円が引かれ、手元に残るのは 約8万円

- NISA口座: 税金は0円。 10万円丸ごと受け取れる

新NISAの「2つの枠」

新NISAには、性格の異なる2つの枠があります。これらは併用が可能です。

| 項目 | つみたて投資枠 | 成長投資枠 |

| 主な目的 | 長期的な積立・分散投資 | 幅広い投資(株・投信など) |

| 年間の投資上限 | 120万円 | 240万円 |

| 投資できる商品 | 金融庁の基準を満たした投資信託 | 株式、ETF、REIT、投資信託など |

| 購入方法 | 積立のみ(毎月・毎日など) | 一括購入・積立の両方 |

合計で年間360万円まで投資することが可能です。

知っておくべき「3つの大きな特徴」

非課税期間が「無期限」

以前の制度とは違い、一度買ったら一生涯、いつ売っても税金がかかりません。「いつまでに売らないと損」という期限を気にする必要がなくなりました。

生涯で「1,800万円」まで投資できる

一人につき合計1,800万円(うち成長投資枠は1,200万円まで)という巨大な非課税枠が与えられています。自分のペースで何年かけて埋めても構いません。

枠の「再利用」が可能

家を買う、子供の教育費が必要といった理由で資産を売却した場合、翌年以降にその「買った時の金額分」の枠が復活します。ライフイベントに合わせて柔軟にお金を出し入れできるのが最大の特徴です。

※2026年の改正により、売却した同じ年の中に枠が復活する運用も順次導入・検討されており、より利便性が高まっています。

メリットとデメリット

メリット

- 複利効果を最大化できる: 本来引かれるはずの税金分も再投資に回るため、雪だるま式に資産が増えやすくなります。

- 家計管理の柔軟性: いつでも売却して現金化できるため、銀行預金に近い感覚(ただし元本保証はない)で運用できます。

デメリット・注意点

- 元本割れのリスク: 投資である以上、価格が下がることもあります。

- 損益通算ができない: 他の口座で利益が出て、NISAで損が出たとしても、それらを相殺して税金を安くすることはできません。

- 1人1口座: 銀行や証券会社など、どこか1つの金融機関でしか開設できません。

2026年現在の最新トレンド

最近では、「つみたて投資枠」の対象年齢拡大(未成年への適用検討)や、より低コストな投資信託の拡充が進んでいます。また、多くの人が「月1万円からの積立」など、無理のない範囲でスタートしています。

NISAを始めるにあたって、非常に重要かつ実践的な3つのポイント(証券会社・銘柄選び・始め方)について、2026年現在の最新状況を反映して解説します。

証券会社はどこで作るのが正解?

結論から言うと、「ネット証券」一択です。手数料の安さと、ポイント還元、使い勝手の良さで圧倒的な差があります。

| 証券会社 | 特徴・おすすめな人 | 2026年最新トピック |

| SBI証券 | シェアNo.1。 迷ったらここ。Vポイントが貯まり、三井住友カード等での積立に強い。 | 投資信託の保有で貯まるポイント還元率が業界トップクラス。 |

| 楽天証券 | 楽天経済圏の人に最適。画面が非常に見やすく、初心者への配慮が丁寧。 | 楽天カード+楽天キャッシュの併用で、月15万円までポイント還元の対象に。 |

人気の投資信託(銘柄)の選び方

銘柄選びで失敗しないための「3つの鉄則」は以下の通りです。

「インデックスファンド」を選ぶ

「日経平均」や「S&P500(米国株)」などの指数に連動するタイプです。プロが運用する「アクティブ型」よりも手数料が安く、長期では成績が上回ることが多いです。

手数料(信託報酬)が0.2%以下

持っているだけでかかるコストです。2026年現在、0.1%を切る超低コストな商品(例:eMAXIS Slimシリーズなど)が主流です。

純資産総額が大きいものを選ぶ

「みんなが投資している金額の合計」です。1,000億円以上の規模があれば、運用が途中で終わるリスクが低く安心です。

★ 迷った時の「2大鉄板銘柄」

- 全世界株式(通称:オルカン): これ1本で世界中の企業に分散投資できます。最も王道で無難な選択です。

- 全米株式 / S&P500: 米国の成長に期待するならこちら。オルカンよりリスクは高いですが、リターンも期待できます。

具体的な積立の始め方(5ステップ)

お仕事やプライベートで忙しくても、一度設定すればあとは全自動です。

- 証券会社の口座開設(無料)スマホから公式サイトにアクセスし、「総合口座」と「NISA口座」を同時に申し込みます。

- 本人確認(マイナンバーカード)スマホでカードを撮影してアップロードすれば、数日で完了します。

- 入金・連携の設定銀行口座との連携(スイープ設定)や、クレジットカード積立の設定を行います。

- 銘柄(投資信託)を選ぶ先ほどの「全世界株式」などを検索し、「積立設定」ボタンを押します。

- 金額と日付を決める「毎月◯万円(100円から可能)」と設定すれば完了です。

積立シミュレーション

月5万円を20年間積み立てた場合のシミュレーション結果をまとめました。投資信託(インデックスファンド)で一般的に期待される年利3%〜7%の3パターンで比較します。

20年間の積立シミュレーション

元本合計:1,200万円 (5万円 × 12ヶ月 × 20年)

| 運用利回り(年利) | 20年後の運用結果(合計) | 運用益(増えた分) |

| 3% (手堅い運用) | 約 1,642万円 | +442万円 |

| 5% (平均的な運用) | 約 2,055万円 | +855万円 |

| 7% (積極的な運用) | 約 2,605万円 | +1,405万円 |

この結果からわかるポイント

「複利」の力が後半に効いてくる

20年という長期運用では、利息が利息を生む「複利効果」が非常に大きくなります。

- 5%運用の場合、元本の1,200万円に対して、約1.7倍まで資産が膨らみます。

- 銀行預金(ほぼ0%)だと1,200万円のままですが、投資に回すことで「お金に働いてもらう」状態が作れます。

NISAならこの利益が「丸ごと」手に入る

通常、5%運用で得た855万円の利益には、約20%(約171万円)の税金がかかります。

- 普通の口座: 手元に残るのは 約1,884万円

- NISA口座: 手元に残るのは 約2,055万円(171万円もおトク!)この差額だけで、ちょっとした高級車や、長期の海外旅行、あるいは将来のまとまったライフイベント資金が賄えるほどの大きな金額になります。

月5万円は「つみたて投資枠」で完結

新NISAの「つみたて投資枠」は年間120万円まで。月5万円(年間60万円)の積立なら、枠の半分で収まるため、全額を非課税で運用し続けることが可能です。

月5万円の積立をさらに10年延ばし、30年間続けた場合のシミュレーション結果です。

30年という歳月は、複利の力が「爆発的」に効いてくる領域に入ります。

30年間の積立シミュレーション

元本合計:1,800万円 (5万円 × 12ヶ月 × 30年)

| 運用利回り(年利) | 30年後の運用結果(合計) | 運用益(増えた分) |

| 3% (手堅い運用) | 約 2,914万円 | +1,114万円 |

| 5% (平均的な運用) | 約 4,161万円 | +2,361万円 |

| 7% (積極的な運用) | 約 6,100万円 | +4,300万円 |

ここが凄い!「20年 vs 30年」の比較

前回の20年シミュレーションと比較すると、複利の恐ろしさ(凄さ)がよくわかります。

年利5%の場合の比較

- 20年後: 約 2,055万円(元本1,200万 + 利益855万)

- 30年後: 約 4,161万円(元本1,800万 + 利益2,361万)

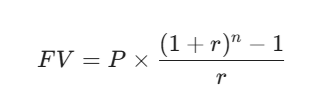

たった10年延びるだけで、資産の合計額は約2倍になります。これは、後半になればなるほど「利息が利息を生む」スピードが加速するためです。数学的には以下の式で表される複利の効果が、長期になるほど顕著になります。

NISAの「生涯投資枠」にジャストフィット

月5万円という金額は、新NISAにおいて非常に戦略的な数字です。

- 生涯投資枠の全消化: 新NISAの生涯投資枠は合計1,800万円です。月5万円(年間60万円)を30年続けると、ちょうど1,800万円になります。

- 「枠」の使い切り: つまり、月5万円の積立は、NISAという「非課税のコップ」を最長30年かけてぴったり満たす、非常に効率の良いプランと言えます。

2026年最新の注目ポイント:枠の「年内再利用」

2026年の税制改正(R8年度改正)により、NISAの利便性がさらに向上しています。

これまで、資産を売却して空いた「非課税枠」が復活するのは「翌年」でしたが、2026年からは「その年の中(当年中)」での再利用が可能になる仕組みが導入されるようです。

これにより、30年の間に「一時的に1,000万円分だけ売って、家や車の資金に充て、余裕ができたら同じ年内にまた積立を再開する」といった、より柔軟な資産管理ができるようになっています。

30年後の4,000万円〜6,000万円という資産は、老後資金や次世代への資産継承として十分すぎるほどの大きな力になります。

逆にこれが借金になると、、、考えるのが恐ろしいですよね。安易にリボ払いに設定している方や自分は少額だからと思っていたら、気づいたときには取り返しのつかないことになっているというのは珍しい事ではありません。おじーも沼りかけてたことがあります💦これを機会に自分のお金としっかり向き合ってみて下さい。

まとめ

NISAは「貯蓄から投資へ」という国の流れに乗った、最強の節税ツールです。自分に合ったやり方で賢く自分のためのお金を貯めて、上手に使って人生を楽しむ。おじーもしっかりお金と向き合ってやっと方向性が見えてきました。

皆さんも、楽しい人生を過ごしたいのであればしっかりとお金に向き合う時間を作って黙っててもお金が増える仕組みを作り、複利は敵ではなく、絶対味方につけて下さい。

より良い人生にしていきましょう。

ここで紹介したのは一例ですので、しっかりと考え自己責任でお願いします。

では、明るい未来へ

see you soon.

コメント